소득금액 합산신고 계산사례 |

① 추가납부 사례

□ ’13년 중에 부동산 등 자산을 2회 이상 양도

□ 예정신고시 양도자산별로 각각 신고․납부 : 총 56,885천 원

○ 아파트 양도분 예정신고․납부세액 : 47,225천 원

-과세표준 : 177,500천 원〔180백만 원-2,500천 원(양도소득 기본공제)〕

-산출세액 : 47,225천 원〔177,500천 원×35%(세율)-14,900천 원(누진공제액)〕

○ 단독주택 양도분 예정신고․납부세액 : 9,660천 원

- 과세표준 : 62,000천 원〔62백만 원-0 원(양도소득 기본공제)〕

- 산출세액 : 9,660천 원〔62,000천 원×24%(세율)-5,220천 원(누진공제액)〕

□ 확정신고시 소득금액을 합산하여 차액 신고․납부 : 12,040천 원

○ 과세표준 : 239,500천 원(=177,500천 원+62,000천 원)

○산출세액 : 68,925천 원〔239,500천 원×35%(세율)-14,900천 원(누진공제액)〕

○추가 납부할 세액 : 12,040천 원〔=68,925천 원-56,885천 원(47,225+9,660)〕

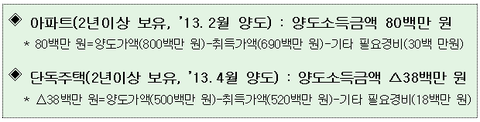

② 환급발생 사례(양도차익과 양도차손이 각각 발생한 경우)

□ ’13년 중에 부동산 등 자산을 2회 이상 양도

□ 예정신고시 양도자산별로 각각 신고․납부 : 13,380천 원

○ 아파트 양도분 예정신고․납부세액 : 13,380천 원

- 과세표준 : 77,500천 원〔80백만 원-2,500천 원(양도소득 기본공제)〕

- 산출세액 : 13,380천 원〔77,500천 원×24%(세율)-5,220천 원(누진공제액)〕

○ 단독주택 양도분 예정신고 : 양도차손 발생

- 과세표준 : △38,000천 원〔△38백만 원-0 원(양도소득 기본공제)〕

□ 확정신고시 소득금액을 합산하여 차액 신고․환급 : △8,535천 원

○ 과세표준 : 39,500천 원(=77,500천 원+△38,000천 원)

○ 산출세액 : 4,845천 원〔39,500천 원×15%(세율)-1,080천 원(누진공제액)〕

○ 환급세액 : △8,535천 원〔=4,845천 원-13,380천 원(기납부)〕

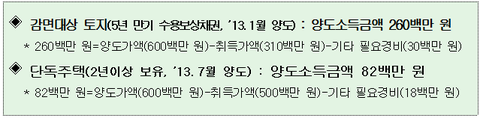

③ 환급발생 사례(감면신청 누락한 사례)

□ ’13년 중에 부동산 등 자산을 2회 이상 양도

□ 예정신고시 양도자산별로 각각 신고․납부 : 총 89,685천 원

○ 감면대상 토지 양도분 예정신고․납부세액 : 75,225천 원

- 과세표준 : 257,500천 원〔260백만 원-2,500천 원(양도소득 기본공제)〕

- 산출세액 : 75,225천 원〔257,500천 원×35%(세율)-14,900천 원(누진공제액)〕

*토지 수용대가로 5년만기 채권 지급받아 세액 감면대상이나 신청 누락

○ 단독주택 양도분 예정신고․납부세액 : 14,460천 원

- 과세표준 : 82,000천 원〔82백만 원-0 원(양도소득 기본공제)〕

-산출세액 : 14,460천 원〔82,000천 원×24%(세율)-5,220천 원(누진공제액)〕

□ 확정신고시 소득금액을 합산하여 차액 신고․환급 : △16,773천 원

○과세표준 : 339,500천 원[260,000천 원+82,000천 원-2,500천 원]

○산출세액 : 105,110천 원〔339,500천 원×38%(세율)-23,900천 원(누진공제액)〕

○감면세액 : 40,248천 원〔(105,110천 원×(260,000천 원/339,500천 원)×50%〕

○결정세액 : 64,862천 원〔105,110천 원-40,248천 원〕

○ 농어촌특별세 : 8,050천 원〔40,248천 원(감면세액)×20%〕

○환급세액 :△16,773천 원〔64,862천 원-89,685천 원(기납부)+8,050천 원(농특세)〕

*확정신고시 5년 만기 수용보상채권에 대해 50% 세액 감면 신청

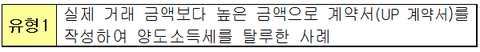

거짓 계약서 작성시 비과세 배제 사례 |

□ 사실관계

○ (갑)은 1세대1주택 비과세 요건을 충족한 주택을 (을)에게 700백만 원에 양도하면서 (을)의 요구로 850백만 원에

거래한 것으로 UP계약서 작성하고 양도소득세 비과세 신고함.

- (을)은 같은 주택을 수년 후 (병)에게 900백만 원에 양도하고 취득가액을 850백만 원으로 하여 양도소득세 신고함.

□ 비과세 배제 등 추징

○ (갑)에게 1세대1주택 비과세 배제시 산출되는 양도소득세 122백만 원과「실지 거래가액과 허위 기재가액과의 차액」

150백만 원 중 적은 금액인 122백만 원 추징함.

※ 산출근거 |

○ (을) 또한 취득가액을 700백만 원(신고 850백만 원)으로 수정하여 추징함.

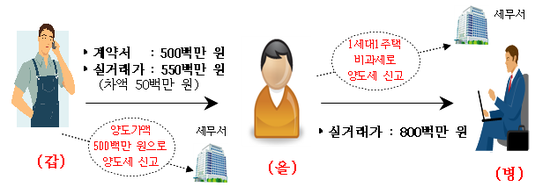

□ 사실관계

○ (갑)은 보유 주택을 550백만 원에 양도(취득가액 300백만 원)하면서 세금을 적게 내기 위해 500백만 원에 양도한 것으로

다운계약서 작성하고 양도소득세 신고함.

- (을)은 같은 주택을 1세대 1주택 비과세 요건을 갖춘 후 (병)에게 800백만 원에 양도하고 양도소득세 비과세 신고함.

□ 비과세 배제 등 추징

○ (을)에게 1세대1주택 비과세 배제시 산출되는 양도소득세 68,400천 원과「실지 거래가액과 허위기재가액과의 차액」

50백만 원 중 적은 금액인 50백만 원 추징함.

※ 산출근거

|

○ (갑) 또한 양도가액을 550백만 원(신고 500백만 원)으로 수정하여 추징함.

[출처] 양도소득세 합산신고 계산 및 비과세 배제 사례|작성자 누리우리

'┼───────◈ 2 > 양도.상속세 등' 카테고리의 다른 글

| 감정평가비용은 아끼지 말자. (0) | 2014.08.07 |

|---|---|

| 공동으로 상속받은 주택을 먼저 양도할 때는 비과세를 적용받을 수 없습니다. (0) | 2014.05.19 |

| 주택에 대한 취득세율 영구 인하 (0) | 2014.01.11 |

| 주택관련...13년 개정세법 (0) | 2013.10.29 |

| 보유세를 줄이기위한 증여를 한다면 나눠서 증여를... (0) | 2013.09.04 |